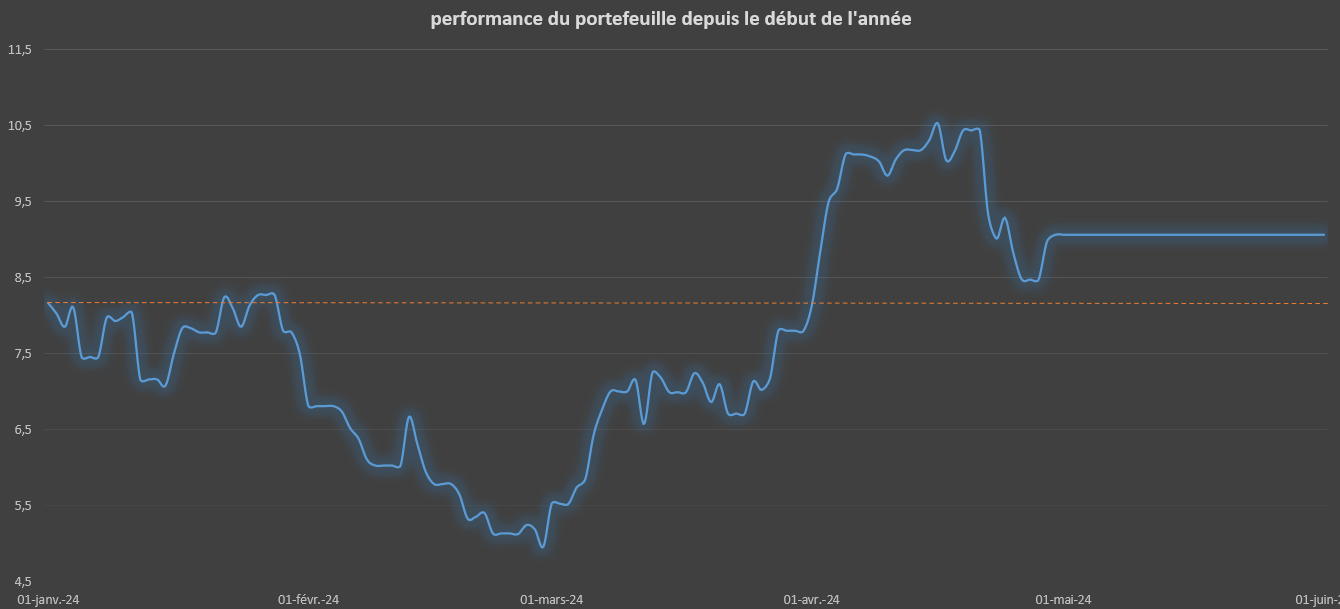

-16,83% depuis le 1er janvier 2025

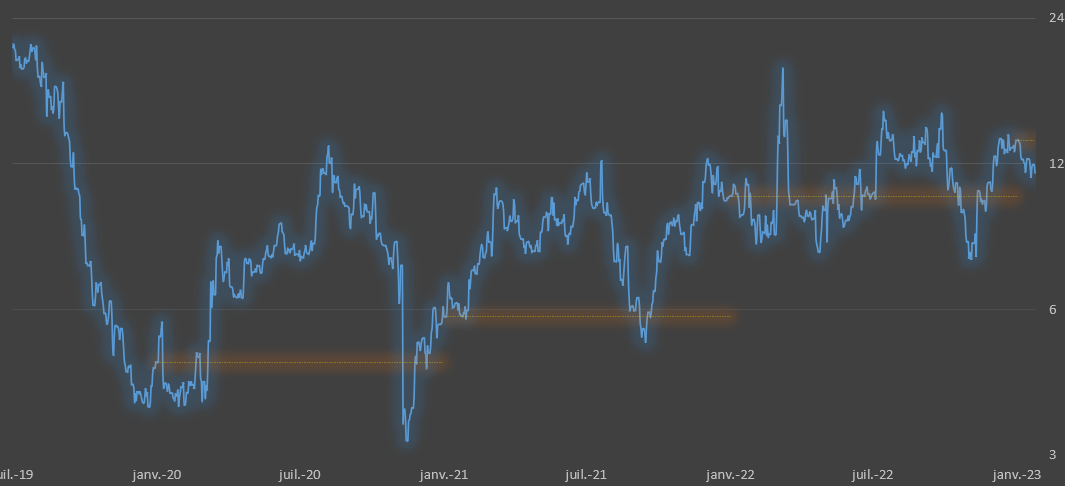

au 31/12/21 : 6,79

plus haut annuel : 7,89

plus bas annuel : 5,41

au 31/12/21 : 6,79

plus haut annuel : 7,89

plus bas annuel : 5,41

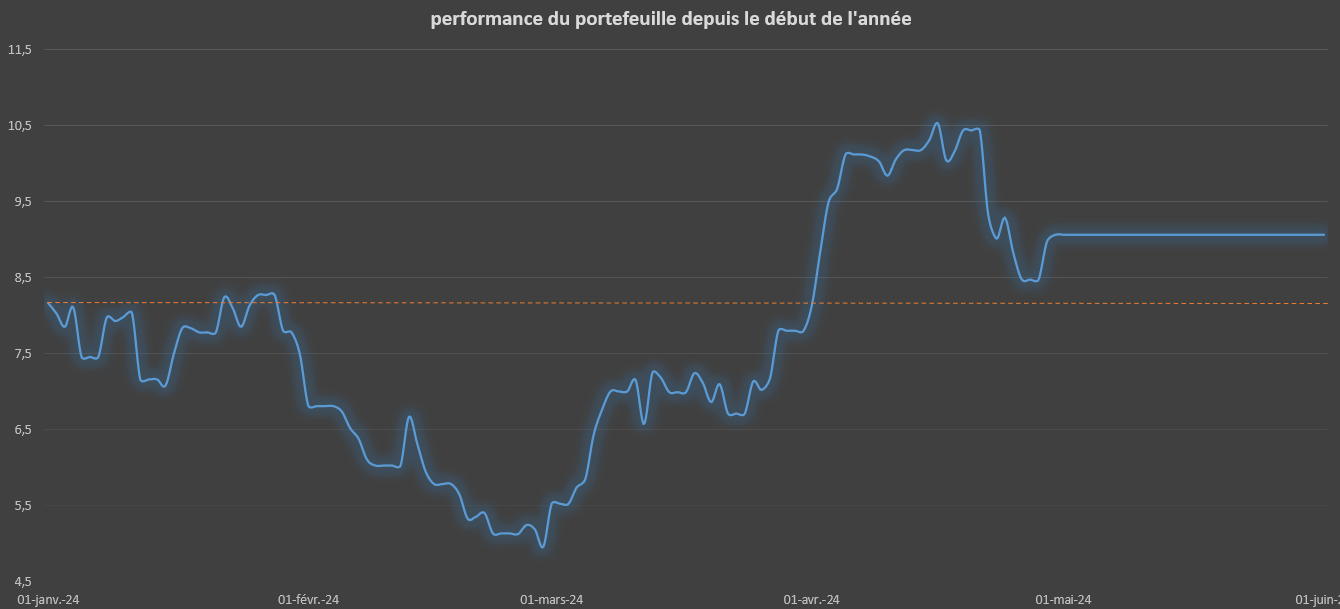

Chaque chandelier du graphique représente un mois depuis le 1er juillet 2018.

C'est la performance historique

au 1er/07/18 : 100

plus haut : 105,56

plus bas : 3,22

Les lignes rouges représentent le dernier jour de l'année précédente.

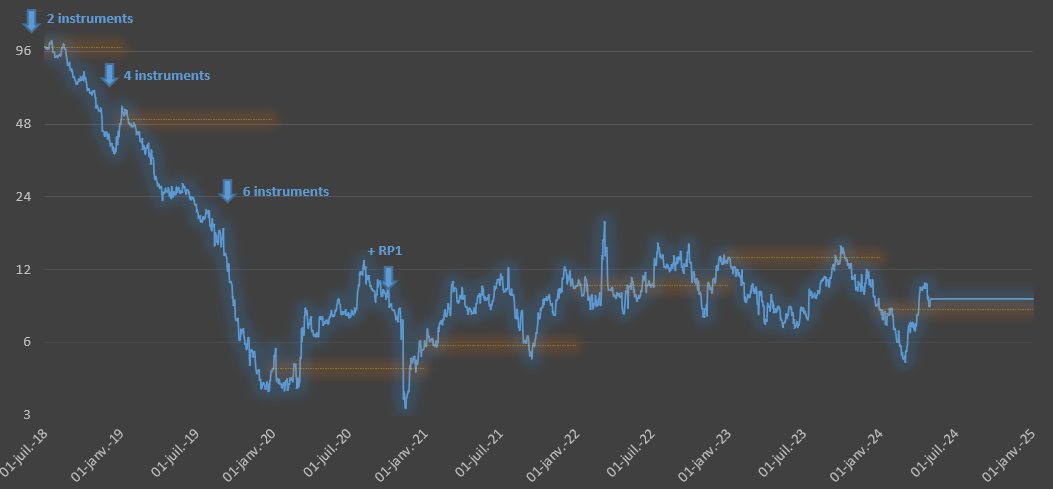

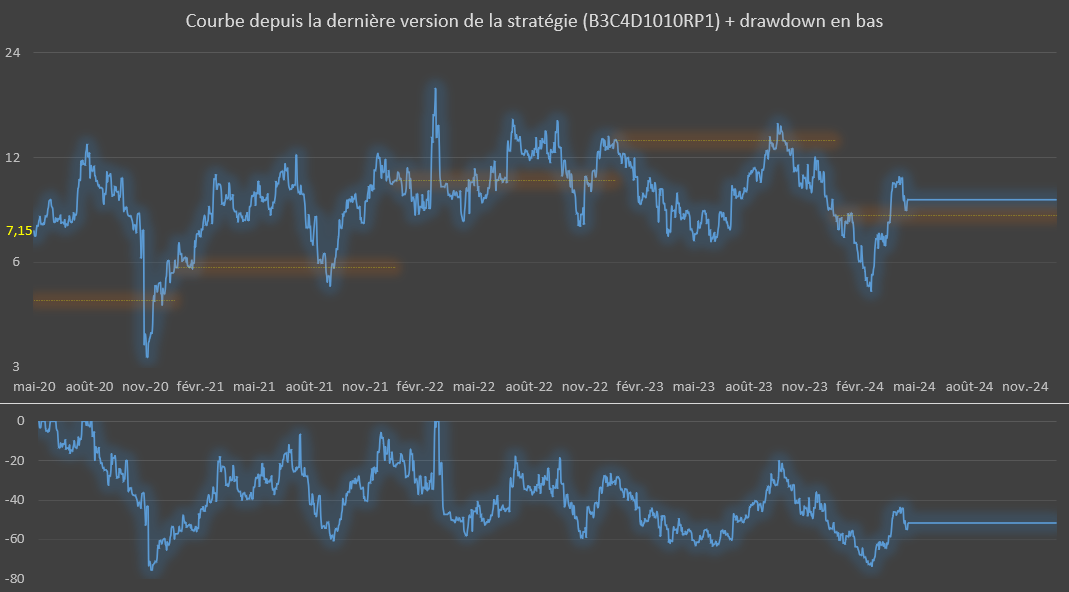

C'est la performance historique depuis la dernière version de la stratégie (B3C4D1010RP1) + drawdown en bas

Ici, nous parlerons à des initiés, si des termes ou notions ne vous sont pas familiers, je vous invite à rechercher leur signification sur le web. Nous n'avons pas pour objectif une audience large. On partage une passion, l'évolution des résultats de notre travail et de donner une autre image du trading où il faut penser requins même si on est un piranha. Un monde où on ne joue pas, une vraie école de la vie.

Pendant longtemps, j'ai agi sur les marchés financiers selon mon instinct, mes connaissances, mes recherches et surtout mes croyances. Tout ce qu'il y a de plus normal quand on pratique une activité, qu'elle soit de loisirs ou professionnelle.

Aujourd'hui, c'est la même chose, à la seule différence que je n'ai pas la même maturité, et c'est là où se fait toute la différence entre un trader amateur et un trader professionnel. Je le dit sans prétention car c'est le marché lui-même qui m'a forcé à comprendre tout cela.

je parlerai de mon parcours plus tard, mais allons droit au but. J'ai rassemblé toute mon expérience de ces 21 dernières années dans la stratégie B3C4D1010RP1.

Que votre approche soit chartiste ou fondamentale, aujourd'hui, il m'est inconcevable de traiter sur les marchés sans stratégie, c'est comme jouer à pile ou face.

Derrière ce nom barbare, se cache la logique suivante :

B : breakout (cassure)

B3 : c'est la 3e version

C4 : c'est la 4e version de la variante B

D1010 : c'est l'unité de temps, plus il est petit, plus ce sera dynamique

RP1 : retour pips, c'est un effet de levier en plus, puissance 1

Le but de cet article n'est pas de vous dévoiler la méthode car 80% d'entre vous n'auront pas la force psychologique de la suivre rigoureusement, j'en veut pour preuve que 73% de mes transactions sont PERDANTES avec de forts drawdowns.

Simplement pour dire et pour résumer, que malgré toutes les connaissances que vous pourrez acquérir, cette rigueur de tenir une stratégie au jour le jour fait partie intégrante de cette maturité évoquée plus haut. Le trading n'est pas un jeu, j'ai brûlé plusieurs comptes avant de le comprendre.

écrit le 31 janvier 2021

On m'a déjà demandé comment était calculé ton indice de performance et de ce qu'il était composé. J'aimerais répondre en toute transparence à cette question car la performance d'un trader peut s'avérer un point ambigüe. En effet, comment comparer deux performances de deux traders si l'on parle pas de la même chose ?

Vous me direz que c'est simple, il suffit de prendre une transaction où on gagne 100€ pour 1000€ d'investit et ça fait 10% de gains et on aurait un indice qui passerai de 100 à 110. Encore mieux, s'il y a deux transactions comme celle-là, ça fait 20% donc un indice à 120 points, c'est beau !

Le trading est-elle une activité à somme nulle ?

Pas du tout ! Vous lirez souvent sur internet que si on gagne 100€ et que l'on reperd 100€ on retombe sur nos pattes et qu'on a un ratio de gains/pertes de 1. Magnifique n'est-ce-pas ? Quid des frais de transactions, des ajustements financiers (financement journalier, forex par exemple), des spreads, des frais de garde, des reports de positions, des erreurs de programmation... C'est comme si l'épicier du coin ne prenait pas en compte son loyer, son salaire etc dans son résultat net.

Un trader pour compte propre est un chef d'entreprise. Traiter via tel ou tel courtier, instrument, ordre ou levier aura, à terme, un impact sur sa performance globale. Par exemple, si vos frais de courtage correspondent à 2% pour un achat et à 2% pour une vente et que vous gagnez 5% sur votre transaction, inutile de venir me dire que vous avez gagné 5% car pour moi votre performance sera de 1%, point final ! Vous n'aviez cas choisir un courtier moins cher :-)

Mon indice de performance se veut le plus réaliste et prend donc en compte :

La seule chose qui n'est pas prise en compte c'est la fiscalité car nous ne sommes pas tous égaux en fonction de nos revenus et de notre résidence fiscale.

écrit le 17 février 2021

L'indice de performance correspond à l'évolution de la performance du portefeuille de trading et ce, depuis le début. Par contre, ce qui a changé, c'est le portefeuille.

Quand on regarde le graphique de l'évolution historique plus haut, on est frappé par cette baisse continue jusqu'en janvier 2020, soit un an et demi, un plus bas à 3,22 points, c'est-à-dire -96,78%. Heureusement que je n'ai pas investit là-dedans me direz-vous, et vous aurez raison ! Voyons cela de plus près ! Attention, ça risque d'être technique.

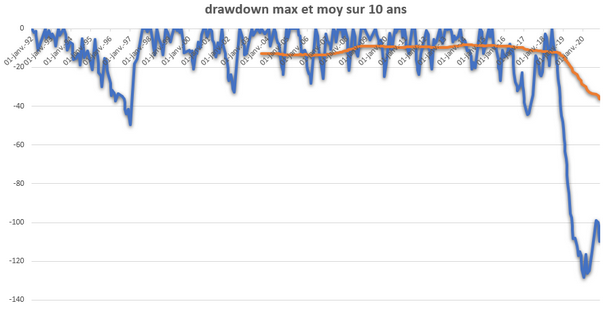

Avant juillet 2018 (début de l'indice), mon backtest selon ma stratégie B3C4D1010 sur l'EURUSD montrait un drawdown maximum d'environ 50% depuis 1992 et une moyenne de drawdown d'environ 12% sur des périodes de 10 ans. En gros, on perd 12% en moyenne avant de taper un plus haut sur le portefeuille, pour quelqu'un comme moi qui a vécu le pire sur les marchés, c'est largement supportable.

A ce moment-là, on ne traite que l'EURUSD et le USDJPY. Pour rappel, c'est une stratégie de suivi de tendance car comme le dit l'adage "la tendance est votre amie".

source du graphique : ProRealTime.com

Dans la période encadrée en rouge sur le graphique ci-dessus (période de range sans tendance), ce range va créer un drawdown maximum de ... -120% sur l'EURUSD. Le pire depuis 1992 selon ma stratégie. La catastrophe, voyez le graphique ci-dessous ! C'est un signe noir au moment où j'entre en capitaux propres sur le marché.

Malheureusement, ce phénomène va se reproduire sur la paire USDJPY de juillet à décembre 2020 avec un drawdown max de -95%. C'est une paire très corrélée à l'EURUSD, c'est comme si on ne tradait qu'un seul instrument, le Dollar.

Dans le même temps, je travaille sur des backtests, j'intégre donc le gold et le silver à mon portefeuille en novembre 2018. Je loupe la tendance de juin à août 2019 sur le gold à un moment où j'en avais bien besoin, croyez-moi je m'en souviens encore ... C'est ce qui va entraîner ma volonté de développer d'autres stratégies complémentaires (tout en gardant celle déjà en place) pour pallier à ce problème. Je me rassure en me disant que c'est peut-être un mal pour un bien. J'y travaille comme un dingue, des centaines d'heures, trois stratégies dont deux que j'ai mis à la corbeille et la RP1 que je garde.

En juillet 2019, j'intégre le pétrole (le brent et le wti) dans mon suivi de portefeuille.

En septembre 2019, j'intégre la variante RP1b (b pour bêta). Je la retire en décembre car je me suis rendu compte qu'il y avait des anomalies à corriger.

En mai 2020, j'intégre la correction de la variante RP1.

En février 2021, j'intégre une légère amélioration de la variante RP1.

Depuis le 1er juillet 2019, je ne traite que 6 instruments, donc voyons à quoi ressemble le graphique de la performance du portefeuille jusqu'au 23 janvier 2023 :

Pour éviter la perte de ma première année, il aurait été plus judicieux de suivre l'excellentissime conseil de Fabien Lignon (alias Charles Dereeper) dans le livre "Jouer à la bourse quand on travaille" (cliquez ici pour télécharger le livre) où à la page 72, il dit clairement "La constance est une donnée capitale pour jouer en bourse avec succès. La solution en cas de pertes consiste à continuer courageusement. Car, après les pertes arrivent les gains. C’est au moment où vous perdez que vos probabilités de gagner lors des opérations suivantes, sont les plus élevées !" et de rajouter page 73 brillamment "Dernière remarque, si vous avez envie de démarrer dans de bonnes conditions, patientez jusqu’à l’apparition d’une période de pertes et commencez seulement ensuite à suivre les signaux."

Entre chance et malchance, l'erreur a été sans doute, de vouloir appliquer ma stratégie au marché trop rapidement, c'est-à-dire qu'avec seulement deux instruments : l'EURUSD et le USDJPY. Peu importe que vous fassiez Paris-Marseille en passant par Lyon ou par Bordeaux, l'important comme le dit mon père c'est que le projet aboutisse, et pour cela il faut commencer par rouler. Mais une chose est sûre et certaine, et je travaille mes tests tous les jours, si je me rend compte que ma stratégie n'a pas d'avenir à long terme, je ne suis pas kamikaze, J'ARRETE SUR-LE-CHAMP. C'est un travail de longue haleine mais somme toute, passionnant. J'ai confiance aux intérêts composés qui, à terme, me feront revivre des sommets, par exemple, 10000 € avec 30% net par an réinvestis sur 10 ans, vous donne 137858 €, comme le dirait Peter Lynch, c'est un 13 baggers :-)

écrit le 13 mars 2021

J'aimerais revenir sur une chose qui est capital (sans jeu de mot ^-^) pour la survie du trader, le money management (ou gestion du risque).

La fois dernière, on voyais un drawdown de -120%, cela voudrait dire qu'à capital constant, en partant de 10 000 € - 12 000 €, on serait négatif de 2 000 € soit une performance de -20% et pourtant, mon indice de performance n'a jamais atteint 0.

L'explication est simple. Il y a deux indices que le trader ne doit jamais perdre de vue, l'indice théorique (backtest, sorte de coulisse) et l'indice réel (gestion dans la pratique, grand public).

L'indice backtest

Avant d'appliquer une stratégie, on la teste en faisant des backtests. Pour garantir une fiablibité des résultats des transactions qui la compose, je suis parti d'une base de capital identique, par exemple 10 000 €.

Pour la raison suivante que si j'ai une transaction ouverte en 1992 avec un capital de 10 000 €, une autre en 2006 sur une base de 6 000 € et une autre en 2011 sur une base de 15 000 €, vous voyez bien que si chacune de ces transactions gagnent 10%, la 1ere gagnerait 1 000, la 2e 600 et la 3e 1 500 € alors qu'elles devraient toutes gagner 1 000 €, donc cela n'a aucun sens d'analyse. Appliquer une stratégie mal construite, c'est s'assurer de la ruine à un moment ou à un autre, c'est comme faire une mauvaise étude de marché avant de lancer son entreprise, bon courage !

L'indice réel

C'est là où le money management entre en jeu. C'est la gestion au quotidien du capital si vous préférez.

Illustrons cela !

Admettons que vous decidiez de risquer 10% de votre capital par transaction à capital constant.

| 10 000 - 1 000 = 9 000 |

| 9 000 - 1 000 = 8 000 |

| 8 000 - 1 000 = 7 000 |

| 7 000 - 1 000 = 6 000 |

| 6 000 - 1 000 = 5 000 |

| 5 000 - 1 000 = 4 000 |

| 4 000 - 1 000 = 3 000 |

| 3 000 - 1 000 = 2 000 |

| 2 000 - 1 000 = 1 000 |

| 1 000 - 1 000 = 0 |

On voit ici qu'après 10 transactions perdantes seulement, il ne reste plus rien, c'est la faillite, on dit qu'on a brûler le compte.

Maintenant, Admettons que vous decidiez de risquer 10% de votre capital par transaction à capital variable (ou adaptatif).

| 10 000 - 1 000 = 9 000 |

| 9 000 - 900 = 8 100 |

| 8 100 - 810 = 7 290 |

| 7 290 - 729 = 6 561 |

| 6 561 - 656 = 5 905 |

| 5 905 - 591 = 5 314 |

| 5 314 - 531 = 4 783 |

| 4 783 - 478 = 4 305 |

| 4 305 - 431 = 3 874 |

| 3 874 - 387 = 3 487 |

On peut voir qu'après 10 transactions perdantes, il nous reste tout de même 3 487 €, on est toujours debout et en vie.

Le capital est le gasoil qui permet à la voiture d'avancer et l'illustration ci-dessus est une façon comme une autre de le gérer car il y a pléthore de stratégies de money management et elle fait partie intégrante de ma stratégie de trading. Elle permet de savoir combien acheter et vendre. J'insiste, une méthode sans money management est une stratégie à l'aveugle, incomplète et que je n'appliquerai en aucun cas.

A l'heure où j'écris ces lignes, mon portefeuille a fondu de 91% et malgré tout, dans l'article ci-dessus on garde espoir. Mais comment remonter la barre et combien de temps ? Il est fou ce gars :-)

Je m'estime fondamentalement honnête pour ne pas vouloir trafiquer mes chiffres, je n'ai rien à vendre. C'est dans l'adversité qu'on corrige et qu'on apprend de ses erreurs et je n'ai pas honte de mes erreurs, je les embrasse même ! Et, c'est dans la volatilité de l'action (ou de la vie) où se trouve les plus grandes opportunités. En bourse, c'est là où intervient la magie des "intérêts composés".

écrit le 17 avril 2021

Le titre de cet article se veut racoleur car bien prétentieux est celui qui connait l'avenir. Pouvons-nous prédire les marchés ? La réponse est bien évidemment que NON car beaucoup seraient déjà millionnaires. Trop nombreux sont ceux qui jouent à ce petit jeu - très souvent pour nourir leur orgeuil - d'où l'expression "jouer en bourse", mais souvenez-vous, nous ne jouons pas, elle est là toute la différence.

En effet, on s'en fiche que le marché monte ou descende, notre travail consiste à acheter ou à vendre du risque en appliquant une stratégie qui par essence est profitable grâce à un avantage statistique à plus ou moins long terme.

Aujourd'hui, l'indice de performance est d'environ 9 points, ce qui veut dire que pour revenir à 100 points, il faut multiplier le portefeuille par 11 (1000%). N'importe qui vous dira que c'est impossible, autant arrêter tout de suite, c'est de la folie ! Hep, pas si vite ! C'est là où interviennent les intérêts composés.

Les intérêts composés

Si je vous dis que vous avez gagné le jackpot où vous pouvez choisir entre deux lots : le premier, vous empochez, maintenant, tout de suite 100 000 € ou le deuxième lot qui consiste à ne rien avoir maintenant, mais à revenir 30 jours après car vous avez gagné 1 € qui va générer 50% de bénéfice par jour cumulé pendant 30 jours.

Tic, tac, tic, tac ... Vous avez choisi comme moi, le second lot ? Bravo ! 1x1,5^30 = 191 751 € soit 91,75% de plus que le premier lot, avec un peu de patience.

Un avenir radieux ?

Nul n'est prophète en son pays mais j'y crois, croire qu'on peut rattraper, voir dépasser la contre-performance actuelle. Sinon, comme je l'ai évoqué plus haut, je n'aurais pas continuer. Il n'est certainement pas question ici de convictions car elles sont trop souvent trompeuses en bourse mais de probabilités en fonction des backtests réalisés au préalable. Aux derniers tests de mi-2020, on aurait une progression théorique de 53% par an, ce qui est gigantesque. Ce qui veut dire que pour passer de 9 à 100 points (x11), il faudrait seulement 5 ans et 8 mois.

Je vous donne donc rendez-vous en ... 2027 :-)

écrit le 22 mai 2021

2027 ? 53% par an sur backtest ? Pas si vite !

Il faut s'assurer que la méthode qu'on utilise réponde à certains critères qui sont la base d'un système de trading complet.

Les bases avant de commencer les backtests

Avant de commencer les tests, la stratégie doit avoir toutes les composantes qui couvrent toutes les décisions assujetties aux caprices subjetcifs du trader :

Si vous avez réussi à réaliser des backtests sans répondre "OK" à l'ensemble de ces questions, c'est que pour moi, il y a deux possibilités, soit vous êtes un extra-terrestre du trading et j'aimerai vous rencontrer, vous avez pleins de choses à m'apprendre; soit, je ne donne pas cher de votre peau et je vous invite vraiment à tout recommencer. C'est long, c'est du travail mais vos gains, vous devez les mériter !

Pour ma part, les marchés sur lesquels j'intervient, on les a vu plus haut. Les quantités se calculent en fonction de mon risque (risk) et money management. Je sais à quel prix je veux entrer et je veux sortir, c'est la méthode B3C4D1010RP1 comme vu plus haut, systéme de suivi de tendance basé sur breakout. Ma tactique se fait par des ordres stops prédéfinis la veille car j'ai une activité professionnelle en journée. Pour mon état d'esprit, le marché m'a éduqué (pour ne pas dire dressé) à respecter scrupuleusement ma stratégie comme vu plus haut.

Maintenant que j'ai backtesté sous toutes ces conditions et qu'il en résulte un avantage statistique, on peut dire qu'on travaille sur de la terre ferme, c'est une question de temps. Je réitère donc mon idée d'un avenir radieux en bourse ;-)

Des stratégies, il y en a des centaines de milliers et elles sont toutes améliorables. Mais sont-elles toutes applicables ???

écrit le 26 juin 2021

La stratégie est-elle applicable ?

J'ai envie de répondre que dans la théorie, dans la pratique, toutes les stratégies sont applicables mais vous connaissez mon honnêteté et je vous le dis : NON.

J'ai découvert les bases de ma stratégie en 2008, ce qui ne m'a pas empêché de brûler plusieurs comptes. Mais alors, où est le problème ? C'est simple, c'est vous ou moi si vous préférez.

Plus haut, je vous disais que même si je vous donnais ma méthode, 80 à 90% d'entre vous seriez incapables de la suivre. La réussite d'un trader vient de sa psychologie. Il y a des comportements qu'il faut avoir vécu avec de l'argent réel gagner par le fruit de son travail pour comprendre ces lignes. Aujourd'hui, mon principal concurrent ne sont pas les autres traders, c'est moi-même, c'est 80% de mon travail de trader, j'ai mis plus de 15 ans pour comprendre ça.

Concrétement, ce qu'il ne faut pas faire, c'est par exemple, moyenner à la baisse, être dans une phase de gros drawdown et ne plus suivre sa stratégie au moment où elle va payer le plus, être impatient d'un signal, c'est d'essayer de faire mieux en cherchant à entrer à un meilleur prix et râter le mouvement de l'année ... j'arrête là parce que, mon dieu, que de mauvais souvenirs. Je l'avoue, mon comportement m'a fait perdre des années dans ma carrière de trader. C'est comme pour un commercial qui découvre les quelques mots-clefs dans son activité qui lui font bondir mais ... plusieurs années après, quel dommage !

Malheureusement, même si le plus gros du travail sur moi-même a été réalisé; du moins je l'espère; les démons ne sont pas très loin, c'est pourquoi je préconise de confier son argent que de vouloir devenir trader.

Pour moi, je pense sincérement qu'un trader qui suit à la lettre sa stratégie avec des résultats moindres que quelqu'un qui joue à vue, aura à terme un meilleur avenir. Je préfère confier mon capital à un trader qui applique sa stratégie coûte que coûte, c'est une garantie d'un travail psychologique en grande partie résolue. Car beaucoup de traders ont ruiné des fonds alors qu'ils étaient brillants, le sheitan (Satan) n'est pas très loin !

Pour ma part, 98% de mes trades sont exécutés sans émotions, voilà pourquoi j'ai confiance en l'avenir malgré les résultats en demi-teinte.

écrit le 31 juillet 2021

IMPORTANT : ces données sont arrêtées au 23 septembre 2021 (une mise à jour sera faite plus tard)

Maintenant qu'on a compris que la rigueur et l'état d'esprit d'un trader fait sa réussite, voyons maintenant la profitabilité de la méthode. Nous allons voir ici un aperçu des résultats des tests sur notre stratégie, ce n'est pas en condition réel, c'est-à-dire que nous ne prenons pas en compte les frais annexes (comme le courtage par exemple) et il se peut qu'on puisse avoir un léger décalage du prix d'entrée et de sortie d'une position (les gaps à l'ouverture sont pris en compte). C'est des résultats théoriques, les marchés étant par définition, imprévisibles. Néanmoins, ils sont très révélateurs de la rentabilité du système.

Je me répète, c'est un travail de longue haleine et fastidieux. C'est des heures et des heures de travail sur des années. Voyons ce que ça donne :

| champ d'intervention | 6 instruments | EURUSD, USDJPY, GOLD, SILVER, WTI, BRENT |

| base de chaque transactions | 10 000 € | on garde à chaque transaction la même base |

| période | 01/01/2010 - 23/09/2021 | 11,7 ans, ce n'est pas assez, c'est les données historiques qui manquent, mais sur un instrument seul, on a testé presque sur 30 ans, on est tout de même pas loin de ce qui va suivre car plus la durée est longue et plus le résultat est robuste |

| nombre de transactions | 1860 (~159/an) | plus le nombre est élevé et plus le résultat est robuste |

| solde des transactions | +105815 € | avec 10 000 € au départ, le portefeuille rapporte plus de 10 fois plus |

| solde des transactions par année | +9017 € | c'est-à-dire que le portefeuille gagne 90% par an, c'est énorme mais dans la réalité, les drawdowns et le money management casse ce résultat vers le bas (53% en réalité) |

| solde par transactions | +114 € | important : cela veut dire que chaque transaction ouverte, qu'elle finisse gagnante ou perdante, rapporte en moyenne 114 € (+1,14%), c'est la base de l'avantage statistique, si ce résultat est négatif, la méthode est perdante et ne doit pas être appliquée. |

| drawdown maximal | -111 % | c'est-à-dire que sans stratégie de money management, on a brûlé le compte, on ferme boutique. Combien d'entre vous seraient aptes et capables de supporter ? |

| durée du drawdown maximal | 841 jours | c'est-à-dire que pendant presque 2 ans et demi, vous êtes dans le rouge, vous ne gagnez rien jusqu'à ce que le portefeuille revienne à l'équilibre, il faut être taré pour supporter ça ! N'ayant à ce jour, pas les moyens et à défaut de trouver un investisseur qui me suive, j'ai une activité professionnelle à côté. |

Le tableau ci-dessus est un résumé des données les plus importantes à retenir. En interne, j'ai un tableau avec plus de lignes, plus précis en fonction de mes besoins, mon aversion au risque et mes objectifs de vie. Au final, on a une stratégie gagnante mais endurante et éprouvante au vue des deux dernières lignes (drawdown).

Autres données qui me rend confiant, c'est que le drawdown moyen sur 10 ans (1626 transactions) est de -29,83% et 100% des fenêtres sur 10 ans sont positives. La patience est mère de vertu !

écrit le 4 septembre 2021

La première chose à penser avant de commencer à appliquer une stratégie est de ne pas prendre le marché pour un con. Il est composé de divers intervenants comme des traders, des investisseurs, des fonds, de l'intelligence artificielle etc... Et croyez-moi, il faut mettre son orgueil de côté parce qu'il s'en fiche royalement de votre tronche. Dans l'ensemble, chaque intervenant peut avoir tord mais au final, le marché a raison.

Plus haut, je disais avoir découvert ma stratégie en 2008 et que malgré tout, j'ai brûlé plusieurs comptes depuis. Mais alors, comment faire confiance à ce trader ? Et comment être sûr que cela ne se reproduira pas ? N'étant pas un ordinateur avec des algorithmes déjà programmés pour exécutés les ordres de manière automatique, la réponse est : AUCUNE GARANTIE ! ^_^

On a vu plus haut les défauts ou les erreurs pour échouer, il y a des milliers de pages web qui vous énonceront les erreurs à ne pas commettre en bourse, je ne reviens pas dessus. Personnellement, il y a deux qualités intrinséques et non négociables pour réussir à garder une rigueur d'application sur les marchés financiers, la première : ETRE STOIQUE.

Dans notre société du paraître, ce genre d'individu sera concidéré comme un type ennuyeux, égoïste et dénué de tous sentiments. Et pourtant, croyez-moi, les meilleurs traders savent rester stoïques parce que c'est dans l'adversité qu'ils doivent se montrer intransigeants. Le trader lambda ou novice répondra à sa douleur ou à sa joie du moment; chez le trader stoïque c'est tout le contraire, il aura une certaine distance ou détachement vis-à-vis des marchés. Aujourd'hui, les variations de mon portefeuille ne me font quasiment plus d'effet.

Les robots font mieux que les humains, c'est une certitude. Alors comment travailler son stoïcisme ? Je pense qu'il y a des gens qui le sont naturellement, c'est leur état d'esprit, leur mode de vie, ce qui n'est pas mon cas. Il y a une méthode d'apprentissage qui est très efficace pour moi : le marché. C'est en injectant mes deniers personnels que j'ai dû gagner à la sueur de mon front et de les voir fondre comme neige au soleil et ce, plusieurs fois, que le marché m'a appris à canaliser mes émotions, à annihiler toute colère ou espoir. Au point de me dire, j'applique et advienne que pourra.

Tout ceci rend le trading ennuyeux, loin de l'image du golden boy, de l'adrénaline, de l'action etc ... L'ennuie est la rançon du succès !

Un peu plus de 98% de mes transactions sont exécutées sans déroger à la stratégie, c'est excellent mais je travaille encore pour combler le reste.

écrit le 9 octobre 2021

Dans notre domaine, je définirai le mindset comme l'attitude, le mental.

Nous avons vu plus haut que le mindset est souvent source d'attitudes irrationnelles lorsque le marché ne nous donne pas raison (surtout en période de grosses pertes). On a ensuite montré comment y remédier donc partons du principe que ce problème est réglé, qu'on exécute son système sans rechigner. Parfait !

Y a t-il donc autre chose qui pourrait nuire à notre réussite, à notre succès ?

Vous connaissez mon honnêteté : OUI ! Faisons un bond dans le temps, vous appliquez à la lettre votre stratégie et votre portefeuille progresse... un peu; votre portefeuille progresse... un peu plus; votre portefeuille progresse... beaucoup plus, vous en avez même pour vivre comme un pacha sans travailler et votre compte en bourse est blindé. C'est beau ! Bravo !

Pas si vite ! Souvenez-vous, je ne suis pas une machine dénuée de tous sentiments. La question reste à savoir si vous aurez le même doigté d'exécution pour un ordre à 10 000 € qu'un ordre à 100 000 €, voire même 1 000 000 €. Je ne pense pas que je resterai insensible, comme beaucoup d'entre vous d'ailleurs. Lorsque j'entre sur le marché, j'emporte avec moi, mon bagage éducatif, moral, culturel, religieux et bien plus encore. Gagner 1 000 € ou 10 000 € par jour n'est pas la même chose, un questionnement s'installe de la valeur et du sens de tout ça. Au point que, certains traders brillants montent au sommet et ils trouvent le moyen de tout capoter parce qu'au fond d'eux, ils doivent se demander s'ils le méritent vraiment, c'est mon intime conviction.

Petite aparté, je vous avais promis de vous parler un peu de moi. J'étais très bon élève du collège au lycée. Ma seconde fût très bonne, ma première moyenne et ma terminale chaotique (j'aspirais à une école de commerce au départ), pas de détails, c'est perso. M. CIPRIANI, professeur de philosophie en classe de terminale me fait une réflexion qui raisonne en moi encore aujourd'hui : "Patrick, tu es très cultivé, brillant, bosseur et débrouillard, ce serait facile pour toi et tu le sais, mais tu as peur de réussir, prends cette peur, tu la mets dans une boîte et tu la referme parce que le danger sera de vivre dans l'echec." La messe est dite !

Dans beaucoup de domaines, la réussite peut avoir des limites subconscientes. Je rends un chaleureux hommage de M. CIPRIANI dont je m'efforçai à ne rater aucun cours. Je vous dirais si, 20 ans après, j'ai refermé la boîte ou non ^_^

écrit le 30 octobre 2021

Autant se le dire tout de suite, si la boîte n'est pas complétement refermée, le risque d'un accident pouvant entraîner la chûte d'un travail de toute une vie peut se produire à tout moment. Le marché est impitoyable pour les traders indépendants. Un salarié prend un risque qui tourne mal, perd son emploi, touche au moins son chômage et en retrouve un autre, dans notre cas, non seulement c'est la faillite, mais en plus à defaut de retrouver du capital, il peut perdre sa maison, sa femme, ses amis et il garde très souvent des sequelles psychologiques.

Quelle solution ? La visualisation

Lorsqu'on arrive au sommet, le plus dur est de s'y maintenir. On a vu que c'était le mindset qui pouvait gâcher nos efforts. Aujourd'hui, même si nous sommes loin du sommet, pourquoi attendre d'y arriver pour commencer à travailler dessus ?

A chacun sa façon de faire, pour ma part, je travaille mon mental tous les jours à se préparer à gérer des portefeuilles cent fois, mille fois plus gros. Ce travail passe par l'imaginaire, la pensée. C'est de se dire par exemple, comment j'investirai ou je traderai avec 5 milliards ? Le chiffre est gros, on peut aller encore plus haut. Par exemple, faire le titre de la presse du trader qui a fait gagner à sa banque 5 milliards. On vise président pour devenir député ou ministre.

Prétentieux va ! ^_^ On peut le croire. En fait, le but n'est pas de nourir son égo ou son orgeuil car comme nous l'avons vu plus haut, cela mène à la perte. L'objectif est de préparer son esprit à gérer des chiffres qui ne sont pas habituels du milieu d'où je viens, fils d'ouvrier. De persuader son esprit que les gros chiffres "c'est normal", de sorte qu'au moment où notre portefeuille multipliera son volume, que le subconscient ne disjoncte pas et qu'il ne fasse pas n'importe quoi.

C'est un travail de tous les jours. Tous les grands compétiteurs le font, quelle personne ne s'est jamais vu au sommet lorsque l'ambition et la passion l'anime ? C'est humain ! Si vous êtes salarié ne travaillant que pour votre salaire ou fonctionnaire, je comprend que ça ne vous parle pas. Je vous l'ai dit, il faut être fou ou un peu psychopathe pour entrer dans l'arène financière.

Bien-sûr qu'il existe d'autres alternatives comme se payer des formations, un coach, un psycholoque, des livres etc...

A savoir si la boîte de la peur est refermée ou pas, à vrai dire, faraud si je vous répond par l'affirmatif car les démons ne sont jamais très loin. Pour ma part, j'imagine que oui, mais seul mon equity curve (courbe de progression) me le confirmera. Plus elle durera dans le temps sans signe noir (car c'est de cela qu'on parle), plus l'echec de la réussite sera derrière nous.

écrit le 4 décembre 2021

En ce mois de janvier, il est tendance à faire le bilan de l'année écoulée. Mais je ne pouvais pas écarter un biais cognitif qui peut venir nous embourber dans une situation durablement fatale, en argent et en temps. Surtout qu'il est un de mes défauts que je suis en train de corriger et qu'il apparaît plus souvent chez les petits porteurs n'ayant pas assez de capital pour intervenir avec plusieurs stratégies en même temps. D'où le projet du trading social, j'y reviendrai plus tard.

Qu'est-ce-qu'un biais cognitif ?

Le sujet est complexe, vous êtes des professionnels, ce concept est largement abordé sur internet, dans les livres etc... Ma définition : c'est ce qui affecte les décisions d'achat et de vente. C'est primordial à comprendre car s'il n'existait pas de biais cognitifs, il n'y aurait pas de variation de prix, donc pas de marché. En effet, si tout le monde s'accorde à dire que l'action Apple vaille 100$, personne n'acheterait et ne vendrait à 101$ ou à 99$.

Il en existe plusieurs mais je vais parler de celui qui nous intéresse le plus : l'effet de mise de fonds perdue qui est la tendance à concidérer que l'argent qui a déjà été engagé ou dépensé a plus de valeur que l'argent qui pourrait être gagné ou dépensé à l'avenir.

En gros, vous travaillez sur un produit vendable depuis 10 ans, vous avez dépensé 100 000 € et vous découvrez que vous pouvez améliorer ce produit en repartant à zéro pour 10 ans et 100 000 € de plus, ce dernier vous rapportera cinq fois plus en cinq fois moins de temps. Combien d'entre nous accepteraient de perdre la mise de départ et de tout recommencer ? Soyons honnête, il faut un certain courage !

Dans notre cas, d'après les backtests récents et cela se confirme dans nos bilans annuels, il y a deux points où il faudrait s'y atteler. Les paires forex qu'on traite (EURUSD et USDJPY) perdent beaucoup de volatilité à long terme, par ricochet, cela affecte les tendances à plus court terme. Ce segment est le plus coûteux en frais de financement, hausse de 1% depuis juillet 2020 (une taxe qui concerne que les particuliers européens, un vol pure car on se demande bien où va le fric, qui et pourquoi on a décidé de ça ?), et en appel de marge. Les fenêtres de rentabilité à 10 ans sur l'EURUSD et l'USDJPY ont fondues. Nous reviendrons sur ce points plus tard.

Je pourrais très bien les remplacer tout bonnement et simplement par d'autres instruments plus rentables me direz-vous. Et bien, c'est là précisement qu'intervient l'effet de mise de fonds perdue, j'ai du mal à sortir de l'EURUSD et de l'USDJPY en laissant une perte derrière moi, en drawdown en quelque sorte. Je souhaite les abandonner avec une balance positive. Je ne suis pas fou, ce qui me fais tenir c'est que je sais pertinemment que dans tout marché liquide existe des tendances, donc l'ébauche du projet n'est pas de sortir de façon radicale mais progressive ou partiellement.

Vous avez compris l'idée, donc fini de raboter le sujet et passons au bilan 2021 !!!

écrit le 15 janvier 2022

Comme dit plus haut, un trader pour compte propre n'est pas seulement un technicien des marchés. Il est aussi un chef d'entreprise qui se doit d'analyser son activité. Ceci passe forcément dans un premier temps par ce qui parle à tout le monde et en général, ce qui ne trompe pas : les chiffres. Cet exercice est primordial pour répondre à deux questions essentielles : dois-je continuer dans la même voie ? Ou, au contraire, faut-il que je change de stratégie ?

Nous l'avons vu précédemment, certains frais de fonctionnement entâchent, du brut au net, la performance du portefeuille. C'est pourquoi, il est inutile de parler en solde numérique mais comme il est de coutume de la maison de parler de pourcentage. 100€ de frais sur 1000€, c'est 10% alors que 500€ sur un portefeuille de 10 000€ représentent 5%.

Vous commencez à me connaître, le but ultime est LA PRESERVATION DU CAPITAL.

Voyons ce que ça donne, colonne 1 = sujet d'étude, colonne 2 = en point d'indice (base 31 décembre 2020), colonne 3 = % de l'indice :

| transactions | +6,15 points | +106,04% |

| frais de courtage | -0,3 points | -5,11% |

| ajustements financiers | -0,39 points | -6,78% |

| frais de garde | -0,06 points | -1,06% |

| total - fonctionnement | +5,4 points | +93,1% |

| différence du flottant | -0,9 points | -15,57% |

| SOLDE TOTAL | +4,5 points | +77,53% |

Le tableau ci-dessus est un résumé des données les plus importantes à retenir. En interne, j'ai un tableau avec plus de lignes, plus précis en fonction de mes besoins, mon aversion au risque et mes objectifs de vie.

Le poids des frais de courtage (plus de 5%, c'est beaucoup) peut être réduit en fonction de la taille du portefeuille, plus il est gros et moins il a d'influence, d'où l'intérêt de mon projet de trading social, j'en parlerai plus tard. L'autre moyen est de réduire le nombre de transactions en flexibilisant la stratégie sur une échelle de temps plus large mais je souhaite garder un portefeuille dynamique pour l'instant.

Presque 7% de performances perdues en ajustements financiers, c'est beaucoup et ils proviennent principalement du marché du forex, c'est une des raisons qui me pousse à vouloir trouver une alternative comme sous-entendu dans l'article précédent.

Le gain net est de plus de 77%, c'est énorme ! Même avec une commission de 50% au trader, c'est un retour sur investissement de plus de 38% avant impôts, ce qui est gigantesque parmi tous les placements qui sont proposés actuellement.

Il conviendra que, malgré ces chiffres prometteurs, les résultats d'aujourd'hui ne présagent pas des performances futurs. Voir l'historique de l'indice ! Pour ceux qui ont les moyens, il faut le voir comme un investissement de diversification.

écrit le 19 février 2022

Une année riche en émotions.

Même s'il est vrai qu'on se hâte à travailler sur notre mental à persévérer d'appliquer une stratégie sans sourciller, ceci reste et restera le but ultime; on ne reste pas moins complétement insensible à notre courbe de progression.

Petit flash-back (aidez-vous du graphique en haut de page). Nous commençons l'année en hausse jusqu'à atteindre un pic de 12,16 points, soit +110% environ, le 20 juillet. Et là, on a eu un retournement de tendance jusqu'au 14 septembre, nous faisant même passer dans le rouge à 5,14 points, soit -12% environ sur l'année, en seulement deux mois. C'est une différence de 122%, il faut s'accrocher, ce n'est pas donné à tout le monde de continuer dans ces conditions, voilà pourquoi le trading n'est pas fait pour tous. Pour être franc, j'étais dégoûté, je m'étais fait à l'idée de terminer l'année dans le rouge.

La persévérance

A ce moment-là, je prend mon courage à deux mains et je me dis que de toute façon, étant persuadé que la rigueur est la clé de la réussite, la seule solution est de continuer à appliquer la méthode quoi qu'il en coûte. Je me rémèmore qu'en novembre 2020 (voir graphique), j'étais négatif avant de finir l'année en hausse. C'est le marché qui décide, je ne contrôle rien, donc j'exécute et c'est tout !

De toute façon, si je devais changer de méthode à chaque fois que l'equity curve subissait une perte, je ne m'en sortirai pas. On intervient dans sa stratégie pour de bonnes raisons, la courbe de progression n'est pas une bonne raison, elle fait partie du jeu, ne pas l'accepter c'est courir à sa perte. Dans les temps difficiles, souvenez-vous d'un des articles ci-dessus, il faut rester stoïque, c'est toute la différence entre les traders amateurs et professionnels.

Le sprint final

La suite vous la connaissez, on a eu chaud et par la magie du Saint-Esprit, on remonte en trombe et on fini positif ;-)

écrit le 5 mars 2022

Un passionné est par définition à la recherche de performances sans se soucier des efforts qu'il fournit.

On trouvera beaucoup de sites qui supputent que telle ou telle configuration graphique entraîne un certain mouvement ou issue de marché, par exemple les supports et les résistances, les gaps, ou encore les épaules-têtes-épaules. Pour moi, si vous ne m'apportez pas de statistiques avec un échantillon représentatif (je n'applique pas de stratégie sans ça), rien ne garantit que les prix rebondissent sur les plus hauts ou plus bas antérieurs. Je dirais que c'est une construction grossière de l'esprit, qu'ils ont juste, tendance à le faire. Mon discours ne va pas plaire car il n'est pas vendeur et il peut parfois casser un mythe. Travailler avec l'analyse technique sans bases solides, c'est comme travailler avec intuition. C'est de la théorie.

Pour pallier à tout cela, il faut mettre la main à la patte, donc travailler. C'est-à-dire réfléchir à une stratégie, recueillir des données, tester (selon différents états de marchés, sur de longues périodes, sur différents instruments, avec plusieurs tailles de capital...), anticiper les risques de ruine (signes noirs, j'y reviendrai) et vérifier la compatibilté de la stratégie avec son mindset, comme vu dans un article précédent. C'est de la pratique.

Pour appuyer mon raisonnement, je vous invite à naviguer et à vous inspirer de ce site qui est un bijou. C'est un site issue d'un internet qui n'existe plus, des sites réalisés par des passionnés, sans pub, sans pollution, entièrement gratuit au service de son prochain, qui sont relégués au fin fond des moteurs de recherche alors qu'ils devraient figurer en top 5. Je suis nostalgique de cette époque. Le voici : https://bertoc-casa.pagesperso-orange.fr/bourse/tempo/indexg.htm

Le trading (trader) est le métier le plus facile du monde lorsqu'on veut bien travailler dur, mais c'est le plus dur si l'on essaie d'en faire une chose facile.

J'ai pour projet d'ouvrir mon portefeuille ou traiter pour autrui et j'estime et ressens le besoin de consolider ma stratégie, d'être sür de sa robustesse. Le but n'est pas de l'améliorer sauf si l'on découvre une faille. Je m'engage donc dans un processus d'un travail long et fastidieux sur trois volets : 1) backtest sur une longue période, 2) backtest avec des données en conditions réelles et 3) backtest de portefeuille en théorie en remplaçant le forex par les instruments orange juice et copper.

C'est un travail qui va durer six mois d'après mes estimations, qui a commencé le 1er avril, à coup de 1h30 minimum par soir car j'ai une autre activité professionnelle. J'espère que je vais tenir dans la durée.

Le prochain article reviendra en détail sur sa mise en pratique et il suivra l'évolution du travail régulièrement.

écrit le 9 avril 2022

Lorsque vous vous lancez dans une activité à votre compte qui n'engage que vous-même, par exemple auto-entrepreneur, vous pouvez démarrer en ayant fait une étude de marché peu approfondie en se disant "bon je peux prendre le risque". Si vous rachetez une entreprise de plusieurs salariés avec un gros marché et un gros chiffre d'affaire, on prend quand même un peu plus de temps pour analyser le marché et les chiffres comptables dans le détail.

Ce projet comporte trois backtests qui se dérouleront en même temps, les voici :

Thème 1 : Tester la méthode sur le Dow Jones de 1929 à nos jours

Ce qui nous intéresse ici est d'analyser la stratégie sur la durée la plus longue que nous avons en données historiques sur instrument simple, soit 93 ans. Le but est de voir la réaction de la courbe de progression en passant par différents états de marchés (volatiles ou en range), par différents évènements, tant économiques, géo-politiques ou autres. Cela confirmera la robustesse de la méthode.

Thème 2 : Tester la méthode avec 6 instruments grandeur nature

Ce qui nous intéresse ici est de tester la stratégie avec des données au jour le jour. C'est la plus chronophage, mais aussi celle qui va nous demander le plus d'attention. Elle me tient particulièrement à coeur, j'y pensais depuis un bon moment avant que je me mette un coup de pied au derrière. J'appréhendais la longueur et la dureté de la tâche. Dans ces situations, je procrastine, c'est un de mes plus gros défauts. Le but est de connaître la rentabilité exacte au jour le jour selon la durée, la réaction de notre money management, les drawdowns, les périodes à vides, non rentables (pour savoir s'il l'on peut en vivre). C'est ce qui validera la gestion pour autrui.

Thème 3 : Tester la méthode avec 6 instruments en remplaçant l'eurusd et le usdjpy par le cooper et le jus d'orange

Ce qui nous intéresse ici est de tester la stratégie avec d'autres instruments. Le but est de comparer les résultats de la méthode actuelle avec les instruments remplacés. Cela nous permettra de voir si le système fonctionne même avec des instruments interchangeables. Et si c'est le cas, c'est le jackpot, la ruée vers l'or.

J'ai conscience qu'il va faloir travailler dur, se priver de loisirs et de bons temps, tenir dans la durée, avec beaucoup de rigueur et par conséquent, dans la douleur. Comme dit dans un article plus haut, il faut ce qu'il faut, nos gains, il faut les mériter, on profitera de la vie plus tard.

écrit le 7 mai 2022

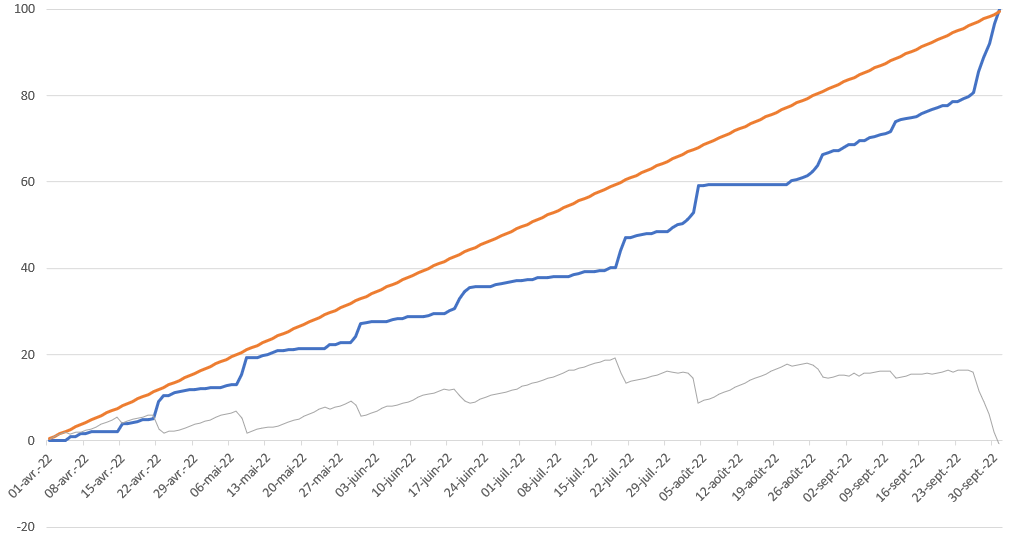

C'est parti depuis le 1er avril, mise à jour au 1er octobre 2022

1) La ligne rouge est l'évolution normale de l'avancement des tests en pourcentage

2) La ligne bleue est l'avancée réelle

3) la ligne grise représente du retard (si la ligne est au-dessus de 0) ou de l'avance (si la ligne est en-dessous de 0)

écrit le 28 mai 2022

Comme nous l'avons dit plus haut, on a démarré un travail long pour consolider la méthode, c'est-à-dire figer l'esprit à des certitudes pour appliquer la méthode sans relâche et anéantir le doute. Pour cela, il va falloir être dans le dur.

Au fur et à mesure des tests réalisés, les résultats vont commencer à se dessiner, à se modeler de sorte à donner une idée de la direction. C'est à ce moment où il est difficile au trader de ne pas apporter de jugement, même inconscients, sur l'évolution des résultats. Pour vous donner un exemple, si les tests sont très bons, vous pouvez être euphorique et le contraire existe aussi. Et quand cela devient catastrophique, vous avez même envie de ne pas aller jusqu'au bout des tests et abandonner en cours de route.

C'est à ce moment-là qu'il va falloir être complétement stoïque, voir article plus haut. Il faudra exécuter, quoi qu'il arrive, étapes par étapes. Lorsqu'on applique une stratégie en temps réel, nous devons nous concentrer sur les étapes et non sur le résultat. Il faut avoir une vision long termiste des choses. Pour les backtests, c'est le même principe.

L'application de ce travail fastidieux est aussi un test d'aptitude car une chose est sûre, si nous n'allons pas au bout du travail, comment voulez-vous être en mesure avec certitude d'appliquer la stratégie en cas d'ouragan sur les résultats ?

écrit le 25 juin 2022

A l'heure où j'écris ces lignes, étant salarié, je suis dans ma période de congés estivale annuelle et je m'apprête à aller en vacances dans le sud de la France. Je me suis fixé comme règle à ne pas travailler mes backtests durant cette période et de la consacrer entièrement à ma famille.

Voilà des mois que je travaille durement en laissant un peu mes proches de côté, disons que je profite de chaque petits instants pour avancer. Comme nous le verrons plus tard, c'est à la fois une erreur car il faut ménager sa monture, et en même temps, la réussite ne vient pas d'elle-même, il faut aller la chercher au prix de certains sacrifices.

Que sommes-nous prêt à perdre pour réussir ?

S'il y a une erreur dans ma vie que j'ai faite, c'est bien celle-ci, perdre pour réussir. En effet, voilà plus de vingt ans que je pense aux marchés financiers (je vous renvoie en partie à l'article sur la visualisation plus haut), et que j'axe une grande partie de mes décisions en fonction. Pour vous donner l'exemple le plus flagrant, et cela va choquer plus d'un, c'est en amour. Si ma femme m'avait interdit d'investir en bourse, elle n'aurait pas été ma femme aujourd'hui car je n'aurait pas pris le risque d'un conflit perpétuel ou pire, de devoir le faire derrière son dos. Elle connaissais mes agissements et elle les a accepté et les acceptent aujourd'hui encore. Je vous fait la confidence qu'elle n'y croit pas, ou plus et au vu des résultats, je la comprends. Mais c'est une femme comme on les aime, c'est-à-dire intelligente, qui voit son intérêt et le sacrifice à faire pour respecter l'équilibre conjugal. C'est le dilemme de tout grand entrepreneur quand vous avez un grand rêve et un projet qui tient la route.

Un autre exemple est que j'ai consacré une partie de mes salaires à investir en bourse avant d'être propriétaire de ma résidence principale. Peter Lynch disait "achetez votre maison avant d'aller en bourse". C'est la nature des marchés financiers qui m'ont remis les idées en place, à savoir qu'ils sont de nature chaotique. Ils sont donc erratiquent, ils chamboulent vos plans de vie, le trading est une vraie école.

C'est une question qui fait mal mais cruciale : quels sont les petits et les gros sacrifices que méritent votre projet ? Un trader vit à chaque instant dans le chaos, il n'est pas à l'abri d'un signe noir, je vous recommande le livre de Nassim Nicholas Taleb "Théorie du cygne noir", le trader est en faillite permanente, voilà l'importance de se pencher sur le sujet. Aucun trader ne deviendra un grand trader, j'entends là par rentable à long terme par un travail et une rigueur acharnée, ne réussira sans avoir mis sur la table ce deal car les biais cognitifs font partie du jeu. Comme dit dans un article plus haut, c'est le plus gros de mon travail aujourd'hui, je n'ai pas complétement résolu la question mais le plus gros est fait.

Le trader amateur travaille ses croyances quand le professionnel travaille sa psychologie.

écrit le 5 août 2022

Hormis le côté pécunier et relationel, la passion est une maladie de l'âme et elle brouille le jugement mais sonne comme une évidence. Holala quel poête ! Je pense que tu as trop travaillé ta psychologie Patrick me direz-vous ! et je vous répondrais que ce n'est pas faux ^-^ On dit des passionnés qu'ils sont trop dans leur monde. Je dirai plutôt qu'ils n'ont que très peu d'interaction humaine sur le même sujet et sont, malgré eux, des génies incompris.

Quel rapport avec le trading ?

C'est la génie, Clémence Guerrand qui en parle le mieux lors d'une interview donnée à Cendrine Dominguez dans l'émission "Le grand style" du 28 septembre 2020 (cliquez ici pour l'écouter, je ne m'en lasse pas).

Sans parler de trading, elle ébauche l'idée de l'objectivité et la subjectivité. La question se pose ardemment pour les traders car dans le cas où la passion provoque un voile sur la lecture des résultats de backtests, elle devient destructrice comme vu dans un article plus haut. Car que dire d'un trader qui persiste dans une stratégie perdante par impétuosité que de se rendre à l'évidence ?

La passion n'a jamais créé de trader gagnants et il n'y a de mal en soi. Il existe énormément d'articles ou de vidéos de passionnés mais je préfère confier mon argent à un trader qui ne l'est pas mais qui est rigoureux à l'application de sa fonction. On peut aimer le football sans y jouer ou y être licencié.

L'idéal serait d'être un trader passionné et rigoureux. A mon humble avis, comme dit plus haut, sans travail, point de salut !

écrit le 3 septembre 2022